在省内竞争对手口子窖宣布13.6亿元扩产能计划之后,古井贡酒也发布了自己的扩产能项目。3月2日,古井贡酒发布公告,拟投资89.24亿元实施酿酒生产智能化技术改造项目,建成后年产原酒6.66万吨。

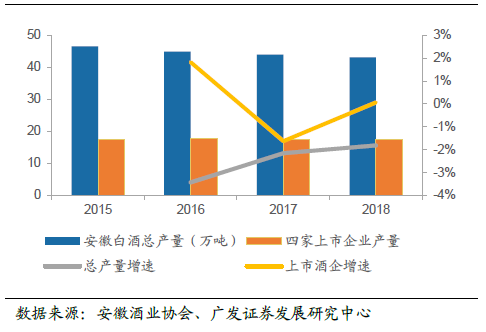

2018年古井贡酒产量为8.33万吨,这意味着建成后,古井贡酒年产量将提升80%。 然而值得注意的是,从2015年到2018年,安徽省规模以上酒企白酒产量包括四家上市公司产量增长已经基本停滞,古井贡酒也不例外。

扩大的产能能否帮助古井贡酒在次高端的竞争中取得突破,还有待观察。

89亿大手笔投资 花掉4年利润

根据公告,项目总投资89.24亿元,其中建设投资82.9亿元,流动资金6.35亿元,所需资金由公司以自有资金并结合其他融资方式自筹解决。建设期预计为 5 年,从2020 年到2024 年 12 月。

根据公司前三季度业绩数据及Wind分析师一致预期,古井贡酒2019年利润约为22亿元,此次抛出扩产能的资本支出预计将花掉公司4年左右的利润。预计将对后续古井贡酒的自由现金流及股东分红水平有所削弱。

项目位于安徽省亳州市谯城区古井镇张集南古井产业园西,规划用地面积约1830亩,建成后将形成年产6.66万吨原酒、28.4万吨基酒储存、年产13万吨灌装能力的园区。

值得注意的是,2018年古井贡酒产量为8.33万吨,这意味着建成后,古井贡酒年产量将提升80%。根据广发证券王永锋团队的数据,从2015年到2018年,安徽省规模以上酒企白酒产量包括和四家上市公司产量增长已经基本停滞。

单独看古井贡酒,从2016年起每年产量与销量也基本未变,与安徽白酒企业整体状况一致。

而中国食品产业分析师朱丹蓬则表示,“以古井贡酒现在刚过100亿的盘子,去做89亿的投资,是小马拉大车,这么大的一个投入对公司整体成本,利润以及运营都会造成很大负担。

挤压式增长背景下扩建产能押注中高端

在挤压式增长时代来临,白酒产、销量均陷入停滞的大背景下,古井贡酒斥巨资扩张产能的原因只有一个——赌高端。

从2016年到2018年,古井贡酒分别实现营业收入60.17亿元、69.68亿元、86.86亿元,在产销量停滞的情况下,营收的提升主要依赖产品结构的改变——中高端产品占营收比重逐渐增大。未来古井贡酒要实现持续增长,必须和省外名酒、省内强敌抢占次高端市场,扩产能势在必行。

古井贡酒在可行性报告中解释了项目的作用,“较长时间的恒温储存是生产中高档白酒产品的必要条件之一,越是高档白酒,用于调酒的基酒贮存期要求越长。通过本次酿酒生产智能化技术改造项目的实施,基酒的品质将得到显著提升,优质基酒比率也将大幅提升。”

事实上,扩张优质产能已经成了大酒企的共识。口子窖1月21日发布公告,拟投入13.6亿元,用于大曲酒酿造提质增效项目,提升优质白酒产能。泸州老窖从则 2016 年就开始投资实施酿酒工程技改项目,计划 2025 年完成二期工程全部建设内容,项目总投资预计约 74 亿元。

目前白酒行业已经进入挤压式增长阶段,未来几年,对于古井贡酒是个关键时期。古井贡酒和口子窖一样,大部分营收来自安徽省内,根据广发证券王永锋团队的数据,2018年古井贡酒和口子窖安徽省内营收分别为55亿元、35.6亿元,分别占当年营收的63%和83%。

而在安徽省内,古井贡酒规模最大的是80-200元的中端酒,收入占省内营收的44%,其次是80元以下的低端酒,占比39%,200-500元的次高端产品仅占17%。在省内主要占据的是80-200元的价格段,省外市场主推的主要是中高端产品。

古井贡酒要实现突破,必然要在200-500元价位带的次高端与口子窖及省外名酒展开竞争。

值得注意的是,安徽省内次高端以上市场份额并不算大,2018年安徽白酒市场约为270亿元,其中次高端和高端酒份额约为70多亿。这70多亿的市场由茅五泸、洋河天梦系列、剑南春、口子窖、古井贡酒等共同瓜分,古井贡酒能抢到多少份额,仍待观察。

现有产能仍有提升空间 当前重任在营销而非扩产

不过,浓香型高端白酒的产能主要取决于老窖池的窖龄和数量,浓香白酒的优质酒率通常在10%-20%之间,不同的公司存在一些差别,泸州老窖的优质酒率相对五粮液的就要高一些。按照古井贡酒的宣传资料,其优质酒率约为10%,新窖池的优质酒率更低。而此次古井贡酒在新的园区和新的规划用地基础上新建出来的13万吨成品酒所对应的新窖池似乎很难立刻就产出大量公司想要的高端白酒。

另一方面,据此前媒体报道,古井集团在2016年古井贡酒的股东大会上表示,公司的原酒生产可以达到10万吨,罐装能力30万吨。而当前古井贡酒的产销量连续几年维持在8万吨左右的水平,产能利用率仍有提升空间,中高端产品的产能仍有提升空间。

对于古井贡酒来说,当前紧要的问题是营销,持续高费用率而省外开拓却未见实质进展。

古井贡酒近年来聚焦在年份原浆系列产品周围,在安徽省内进行深度分销,按此前股东会上管理层的表述,安徽省内的分销效果,尤其是次高端产品的分销效果基本达到预期。

不过,在2018年古井贡酒的收入中,华中地区占比90.57%,其中以安徽和湖北为主,湖北主要是以黄鹤楼带动的销售收入,其次是河南和江苏。省外的销售并未达到预期,可见古井贡酒的主要市场及近年来的增量仍主要集中在安徽省内。

但古井贡酒的营销支出却一直处在高位,古井贡酒的销售费用从2009年的2.47亿元,上涨到2018年的26.83亿元,为全年净利润的1.54倍,9年间销售费用的CAGR(复合增长率)高达30.35%。值得注意的是,古井贡酒2018年的销售费用率高达30.89%,为所有上市白酒公司最高,2019年半年报销售费用率依然高达达30.7%。

对此白酒营销专家肖竹青认为,“目前整个白酒产能过剩,目前最需要解决的是市场份额竞争的问题。目前古井更应该补上的是营销的短板,而不是扩充产能,搞技改。”

关键词: